Einnahmenüberschussrechnung (EÜR) erstellen

Nicht nur Großunternehmer müssen dem Finanzamt einen umfassenden Bericht über die betrieblichen Einnahmen und Ausgaben vorlegen. Auch Selbstständige, Freiberufler und Kleinunternehmer müssen jährlich ermitteln, welchen Gewinn sie erwirtschaftet haben. Warum? Alle Erwerbstätigen unterliegen der Steuerpflicht. Zwar ist es nicht jedem Unternehmer gesetzlich vorgeschrieben, Buch zu führen, allerdings müssen dem Finanzamt jährlich die Einnahmen und Ausgaben und der sich daraus ergebende Gewinn (oder Verlust) des Unternehmens übermittelt werden. Hier kommt die sogenannte Einnahmenüberschussrechnung (EÜR) ins Spiel. Aber was genau ist eine EÜR? Wann kann man die EÜR selbst erstellen und was ist beim Ausfüllen zu beachten? Wir erklären Ihnen Schritt für Schritt, was Sie alles über die EÜR wissen sollten.

Was ist eine EÜR?

Die Einnahmenüberschussrechnung ist eine vereinfachte Form der Gewinnermittlung mithilfe einer simplen Einnahmen-Ausgaben-Rechnung. Konkret bedeutet das: Einnahmen minus Ausgaben ist gleich Gewinn bzw. Verlust.

§ 4 Abs. 3 des Einkommensteuergesetzes (EStG) definiert den Gewinn als Überschuss der Betriebseinnahmen über die Betriebsausgaben. Dabei wird nur das für die Gewinnermittlung berücksichtigt, was innerhalb des Wirtschaftsjahres tatsächlich eingenommen und ausgegeben wurde (Zu- und Abflussprinzip). So werden – im Gegensatz zur Bilanzierung – z. B. die Betriebseinnahmen und -ausgaben über Dritte (durchlaufende Posten) oder Bestandsveränderungen (von Waren oder Rohstoffen) nicht in der Rechnung berücksichtigt.

Die Einnahmenüberschussrechnung (EÜR) wird auch als 4/3-Rechnung bezeichnet, da sie im § 4 Abs. 3 EStG gesetzlich festgeschrieben ist.

Wozu braucht man die EÜR?

Die jährliche Einnahmenüberschussrechnung benötigt das Finanzamt – neben der üblichen Steuererklärung –, um den zu versteuernden Gewinnbetrag eines Unternehmens festzustellen. Der amtliche Vordruck einer EÜR ist auf zahlreichen Internetportalen oder bei den zuständigen Behörden und auf deren Internetportalen verfügbar, wie z. B. auf ELSTER. Die EÜR ist jedoch nicht einfach bloß ein Rechenverfahren, mit dem Sie Ihren Gewinn ermitteln. Sie liefert auch eine grobe, bereichsübergreifende Auflistung Ihrer einzelnen Ein- und Ausgaben innerhalb eines Wirtschaftsjahres. So können Sie ganz genau Schwachstellen Ihres Unternehmens lokalisieren und herausfinden, in welchen Bereichen die Kosten höher sind als im Vorjahr.

Die EÜR dient aber vor allem dem Zweck, die Gewinnermittlung für kleinere Betriebe und Selbstständige zu erleichtern. Je geringer die Umsätze sind, desto weniger ergibt sich die Notwendigkeit einer komplexen Buchhaltung nach den Prinzipien der doppelten Buchführung. Als Kleinunternehmer wäre es für Sie zu umständlich, wenn Sie eine Liste mit allen betrieblichen Einzelheiten und Verbindlichkeiten erstellen müssten. Der Aufwand wäre am Ende viel größer, als dass es sich für den Geschäftsumfang lohnen würde. Der Sinn der EÜR liegt demnach in der Vereinfachung – sowohl für Sie als auch für das Finanzamt.

Wer darf eine EÜR dem Finanzamt vorlegen?

Nicht jeder darf eine Einnahmenüberschussrechnung dem Finanzamt vorlegen. Die EÜR dürfen nur diejenigen anwenden, die nach § 141 der Abgabenordnung (AO) nicht zur Buchführung verpflichtet sind. Dazu gehören Selbstständige und Gewerbetreibende, die einen Jahresumsatz von bis zu 600.000 Euro oder einen Jahresgewinn von bis zu 60.000 Euro erzielen.

Freiberufler, z. B. Ärzte, Rechtsanwälte, Architekten, Steuerberater, Heilpraktiker, Hebammen, dürfen die Grenzen beim Jahresumsatz und -gewinn überschreiten und sind dennoch nicht buchführungspflichtig. Welche Berufsgruppen von dieser Ausnahmeregelung profitieren, ist im § 18 Abs. 1 EStG geregelt.

Wichtig zu wissen: Als Kleinunternehmer laut § 19 UStG mit bis zu 22.000 Euro Einnahmen im Jahr waren Sie bisher nicht dazu verpflichtet, den vom Finanzamt vorgeschriebenen EÜR-Vordruck auszufüllen – eine formlose Aufstellung Ihrer Betriebseinnahmen und -ausgaben (siehe unten) genügte. Für Veranlagungszeiträume ab dem 1. Januar 2017 müssen jedoch auch Kleinunternehmer die Vordrucke verwenden und online ans Finanzamt übermitteln. Eine formlose EÜR ist dann nicht mehr möglich, eine Abgabe auf Papier nur in Härtefällen.

EÜR erstellen: So gehen Sie vor

Ein wichtiger Grundsatz vorweg: Beachten Sie das Zu- und Abflussprinzip! Bei der Einnahmenüberschussrechnung wird nur der tatsächliche Geldfluss zur Gewinnermittlung erfasst. Es geht also darum, welche Beträge während des Steuerjahrs eingegangen oder abgeflossen sind. Anschließend ziehen Sie die Betriebsausgaben von den Betriebseinnahmen ab. Ist die Differenz positiv, haben Sie einen Gewinn erzielt.

Wichtig dabei: Bei der EÜR zählt das Datum des Zahlungseingangs bzw. -ausgangs. Wenn Sie z. B. im Dezember 2016 eine Ware verkaufen, die Zahlung allerdings erst im Januar 2017 per Überweisung erhalten, zählt dieser Betrag erst für das Jahr 2017.

Es gibt allerdings zwei Ausnahmen: Regelmäßig wiederkehrende Einnahmen und Ausgaben dürfen etwa zehn Tage vor oder nach dem Jahreswechsel erfolgen und zählen schon zum neuen bzw. noch zum alten Jahr. Außerdem erfolgt bei der Kreditkartenzahlung der Abfluss schon mit der Belastung der Kreditkarte, nicht erst zum Zeitpunkt der Abbuchung vom Girokonto.

Welche Betriebseinnahmen und -ausgaben sind gemeint?

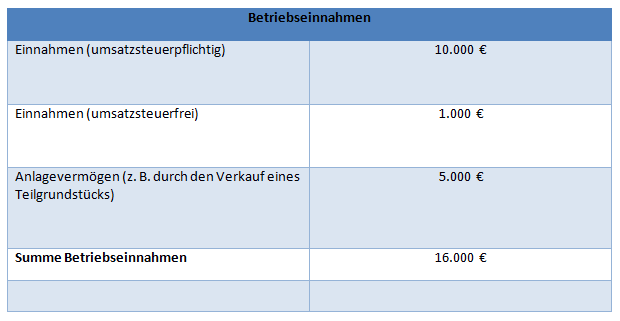

In der EÜR werden alle direkten Einnahmen und Ausgaben aufgeführt, die im betreffenden Wirtschaftsjahr für den Betrieb angefallen sind. Zu den Betriebseinnahmen gehören beispielsweise:

- Einnahmen für Leistungen (Warenkäufe, Dienstleistungen)

- Eingenommene Umsatzsteuer

- Erlöse aus dem Verkauf von Anlagevermögen

- Vom Finanzamt erstattete Vorsteuer

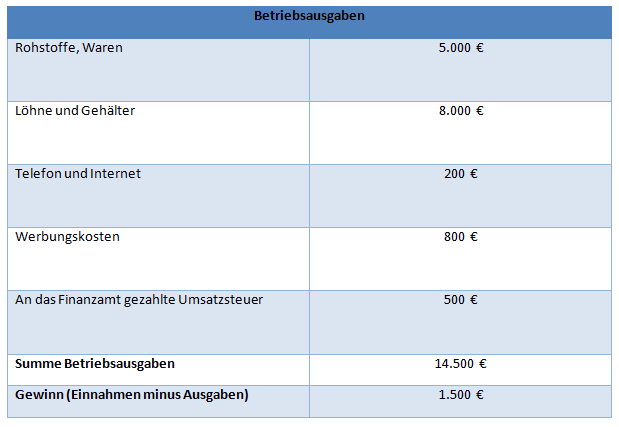

Zu den Betriebsausgaben zählen beispielsweise:

- Einkäufe von Waren bzw. Rohstoffen für den Betrieb

- Telefon und Internet

- Löhne und Gehälter für das Personal

- Werbekosten

- Gezahlte Vor- und Umsatzsteuer

Kleinunternehmer mit einem Jahresumsatz von bis zu 22.000 Euro konnten für Veranlagungszeiträume bis einschließlich 2016 ihre EÜR noch selbst erstellen und sich beispielsweise an folgendem Muster orientieren:

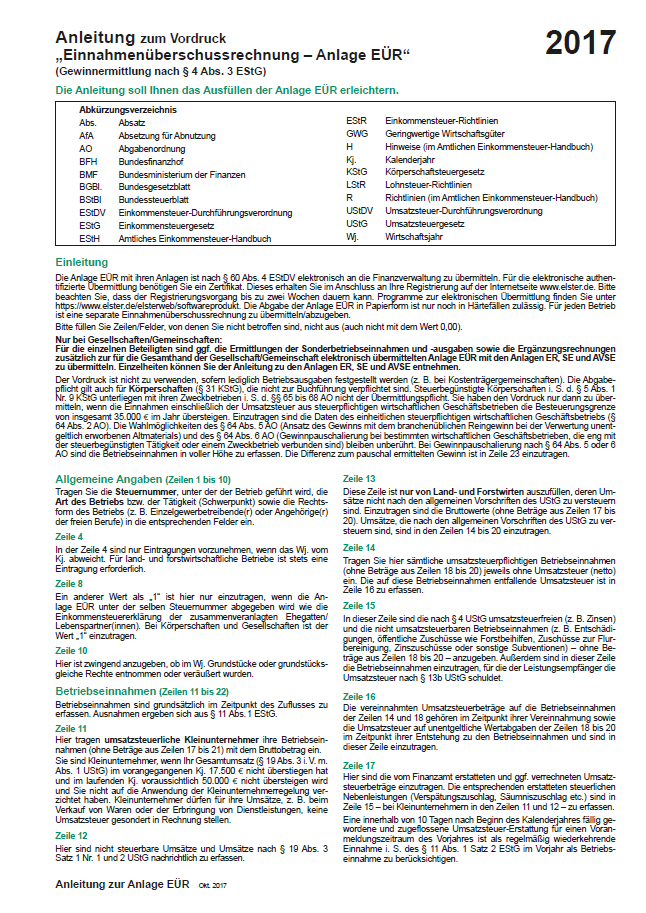

Den amtlichen EÜR-Vordruck richtig ausfüllen

Seit dem 01.01.2017 müssen alle Unternehmer, die ihren Gewinn gemäß §4 Abs. 3 EStG mit der EÜR ermitteln, zu Ihrer Einkommenssteuererklärung zusätzlich den amtlichen EÜR-Vordruck vom Bundesministerium für Finanzen beifügen. Ausnahmen werden nur in Härtefällen genehmigt. Um das EÜR-Formular richtig ausfüllen zu können, benötigen Sie Ihre gesammelten Belege für das betreffende Jahr, aus denen Ihre Einnahmen und Ausgaben hervorgehen. Dazu zählen alle Rechnungen, Quittungen, Kontoauszüge, Verträge und sonstigen Unterlagen. Je ordentlicher Sie diese Belege abgeheftet haben, desto schneller können Sie die EÜR ausfüllen.

Bedenken Sie, dass Sie die Einkommensteuererklärung sowie die beigefügte Einnahmenüberschussrechnung dem Finanzamt elektronisch übermitteln müssen.

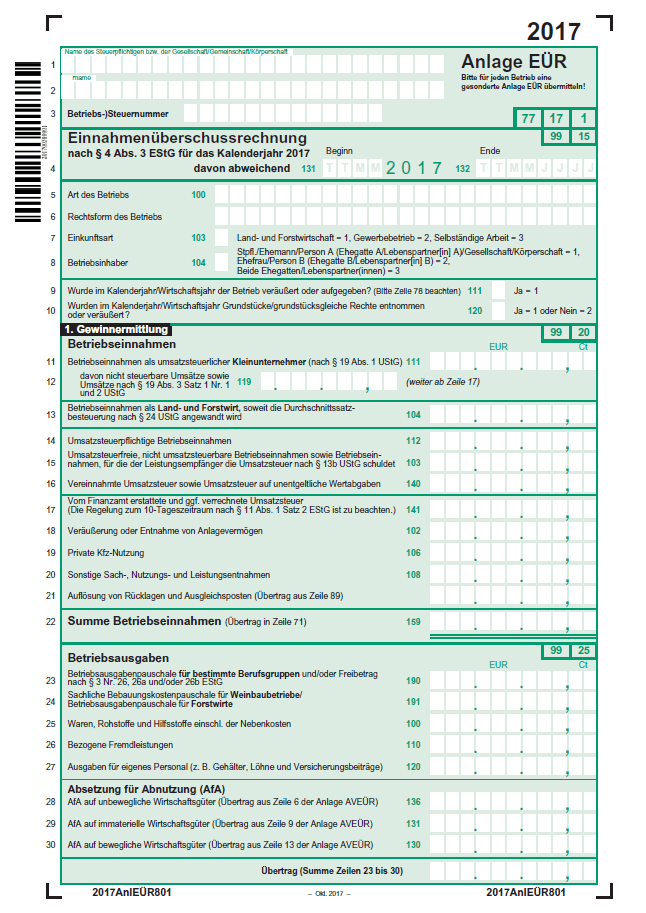

Geben Sie zunächst Ihre persönlichen Daten an (Zeilen 1 bis 10)

In die ersten Felder tragen Sie zunächst Ihre allgemeinen Daten ein. Dazu gehören u. a. Name, Steuernummer, unter der der Betrieb geführt wird, Art des Betriebs bzw. der Tätigkeit, Rechtsform des Betriebs (z. B. Einzelgewerbetreibender oder Freiberufler), Einkunftsart sowie Angaben zum Betriebsinhaber.

Gewinnermittlung: Betriebseinnahmen (Zeilen 11 bis 22)

Nun beginnen Sie mit der eigentlichen Gewinnermittlung. Hier tragen Sie zunächst ein, welche Betriebseinnahmen Sie im Wirtschaftsjahr erzielt haben. Diese sind in umsatzsteuerpflichtige und umsatzsteuerfreie Einnahmen unterteilt. Umsatzsteuerliche Kleinunternehmer nach §19 UStG tragen ihre Betriebseinnahmen in Zeile 11 ein (ohne die Beträge aus Zeilen 17 bis 21). Sofern Sie umsatzsteuerpflichtig sind, geben Sie Ihre Betriebseinnahmen ohne Umsatzsteuer in netto an. Außerdem kommen noch weitere Einnahmen hinzu, z. B. die „vereinnahmte“ (von Kunden erhaltene) und die vom Finanzamt erstattete Umsatzsteuer, private Kfz-Nutzung oder Verkaufserlöse aus dem Anlagevermögen. Die Gesamtsumme aller Betriebseinnahmen wird bei einem elektronischen Formular (ELSTERFormular) errechnet.

Als Kleinunternehmer gilt, wessen Umsatz im vorangegangenen Kalenderjahr nicht über 22.000 Euro (Stand Jahr 2021 - aktuell Höhe siehe auch UstG §19) lag und im laufenden Jahr voraussichtlich nicht mehr als 50.000 Euro betragen wird.

Gewinnermittlung: Betriebsausgaben (Zeilen 23 bis 65)

Nun folgen die Betriebsausgaben. In der Regel werden alle Aufwendungen bzw. Ausgaben in Nettobeträgen angegeben. Kleinunternehmer, die den Vorsteuerabzug nicht beim Finanzamt geltend machen können, müssen hier den Bruttobetrag inklusive Mehrwertsteuer angeben. Zu den Betriebsausgaben gehören u. a. die Kosten für eingekaufte Waren, Rohstoffe und Hilfsstoffe, bezogene Fremdleistungen sowie die Ausgaben für das eigene Personal (Gehälter, Löhne und Versicherungsbeiträge).

Ab Zeile 28 finden Sie den Bereich „Absetzung für Abnutzungen (AfA)“. Er dient zur Erfassung von Abschreibungen, d. h. Wertminderungen von Vermögensgegenständen im Laufe ihrer Nutzungsdauer (z. B. die Nutzung von Maschinen), aber auch Sonderabschreibungen, Aufwendungen für geringwertige Wirtschaftsgüter usw. In diesem Abschnitt tragen Sie also die im Geschäftsjahr abzugsfähigen Abschreibungsbeträge für die jeweiligen Anlagegüter ein.

Ab Zeile 40 tragen Sie noch weitere unbeschränkt abzugsfähige Betriebsausgaben ein, beispielsweise Kosten für Telefon und Internet, Miete, Werbekosten, Fortbildungskosten etc. Im Abschnitt „Beschränkt abziehbare Betriebsausgaben und Gewerbesteuer“ können Sie in Zeile 53 unter Anderem die Ausgaben für „Geschenke“ (Kundengeschenke) und Bewirtungsaufwendungen angeben. Achten Sie darauf, dass der Geschenkbetrag pro Person eine Höhe von 35 Euro nicht übersteigt. Bewirtungsaufwendungen aus geschäftlichen Anlässen (Restaurantbesuche etc.) sind zu 70 Prozent abziehbar. Zum Schluss tragen Sie noch die Angaben zu Kfz- und anderen Fahrt- und Reisekosten und in Zeile 65 des Papierformulars die Gesamtsumme aller Betriebsausgaben ein. Im elektronischen Formular wird diese Summe automatisch errechnet.

Weitere Informationen zu einzelnen Positionen finden Sie in der Anleitung zum Vordruck (siehe unten). Im elektronischen Formular (ELSTERFormular) gibt es Erläuterungen zu den Datenfeldern.

Ermittlung des Gewinns (Zeilen 71 bis 84)

Im Abschnitt „Ermittlung des Gewinns“ ab Zeile 71 werden zusammenfassend die Gesamtbeträge eingetragen (beim elektronischen Formular geschieht dies automatisch). Unter Umständen müssen Sie hier auch sogenannte Investitionsabzugsbeträge eintragen, wenn Sie diese in früheren Jahren in Anspruch genommen haben. Dadurch erhöht sich der Gewinn im aktuellen Steuerjahr. Die Nutzung des Investitionsabzugsbetrags ist an gewisse Bedingungen geknüpft. So darf bei einer EÜR der Gewinn vor Abzug des Investitionsbetrags nur bis zu 100.000 Euro betragen.

Außerdem können Sie Schuldzinsen sowie Rücklagen oder stille Reserven angeben. Für abziehbare Schuldzinsen, die nicht mit einer Investition zusammenhängen, gilt eine Grenze von 2.050 Euro. Ein höherer Schuldzinsbetrag kann erst mit einer außerordentlichen Prüfung geltend gemacht werden. Mit Rücklagen oder stillen Reserven ist ein zusätzlicher Gewinn auf das Eigenkapital gemeint (z. B. durch den Verkauf von gebrauchten Maschinen, mit dem Sie einen Gewinn erzielt haben). Bei diesem Thema ist es jedoch dringend zu empfehlen, einen Steuerberater hinzuzuziehen, denn nicht immer lassen sich hier Steuervergünstigungen herausschlagen.

Wenn Sie alle Betriebsabgaben von den Betriebseinnahmen subtrahiert haben, tragen Sie abschließend die Endsumme (Gewinn oder Verlust) in Zeile 84 ein (beim elektronischen Formular geschieht dies wieder automatisch).

Wenn Sie die Einnahmenüberschussrechnung (EÜR) zum ersten Mal ausfüllen, sollten Sie sich ggf. Unterstützung von einem Steuerberater einholen.

Was sind die Vorteile der EÜR gegenüber der Bilanz?

Während die Bilanzierung deutlich komplexer bei der Rechnung ist, da alle Geschäftsvorgänge zweifach auf mindestens zwei Konten erfasst werden müssen (doppelte Buchführung), werden bei der Einnahmenüberschussrechnung nur die Betriebseinnahmen und -ausgaben eines Kontos erfasst und gegenübergestellt (Zu- und Abflussprinzip).

Für die EÜR ergeben sich dadurch – im Gegensatz zur Bilanzrechnung (doppelten Buchführung) – diese Vorteile:

- Sie ist wesentlich schneller und leichter zu erstellen

- Keine Buchführung mit allen betrieblichen Einzelheiten (Außenstände und Verbindlichkeiten) notwendig

- Geringerer Aufwand: keine regelmäßigen Inventuren nötig

Beachten Sie bitte folgende Änderung ab dem Veranlagungszeitraum 2017: Alle Unternehmer, die ihren Gewinn gemäß § 4 Abs. 3 EStG errechnen, müssen den amtlichen Vordruck verwenden! Bis 2016 war es noch möglich, bei einem Jahresgewinn unter 17.500 Euro die EÜR ohne amtlichen Vordruck selbst zu erstellen.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.